沈重的負擔和為什麼美國 將採用比特幣

隨著美元儲備貨幣狀況的崩潰,美國將放棄全球化,採用比特幣標準。

在比特幣社區,我們經常聽到美元被稱為“過高的特權”。也就是說,美國從美元的儲備貨幣地位中獲得了不成比例的好處。本文將詳細介紹為什麼當前的金融體系實際上是美國的負擔,為什麼法定美元體系正在結束,以及這對比特幣的未來意味著什麼。

背景

一、什麼是全球儲備貨幣?簡而言之,它是政府和中央銀行等大型國際實體持有的貨幣,以促進全球貿易、信貸、會計,並經常支持自己的貨幣。美元今天保持這個位置。

美元的儲備地位是在 1944 年的《布雷頓森林協定》中正式確立的。由於美國是二戰後唯一倖存的主要經濟體,因此同意美元錨定新體系是很自然的。根據布雷頓森林體系,主要貨幣與美元掛鉤,而美元則與每盎司黃金 35 美元掛鉤。

該系統最初很好地服務於世界,使二戰後能夠迅速重建,特別是在歐洲、日本和幾個新興市場。這也是與共產主義鬥爭的一個組成部分。只要願意站在一起對抗蘇聯,各國就會被歡迎加入這個國際金融和貿易體系。然而,布雷頓森林體系的設計很快就遇到了限制。儘管全球對貨幣的需求呈指數增長,但黃金的支撐限制了美元的供應。進入特里芬困境(Triffin dilemma)。

特里芬困境(TRIFFIN DILEMMA)

特里芬困境由羅伯特·特里芬(Robert Triffin)於 1959 年首次提出。主要思想是,當一種貨幣被用作國際儲備時,國內限制與國際需求發生衝突。對美元的高需求和黃金供應的限制促使美國出現巨額貿易逆差並使貨幣貶值。如果那就是結局,還算簡單,但新的激勵措施也會引發市場反應。

儘管許多比特幣專家和宏觀專家認為,1971 年並不是特別關鍵的一年。那一年著名的事件,即尼克森衝擊(Nixon Shock),是一種自然發展,是對多年前建立的金融體系現實的認可。當特里芬困境在 1960 年代得到普遍認可時,它已經被解決了。市場總能找到出路。

無需美聯儲或美國政府通過向世界印製和出口美元來滿足國際需求,各地的銀行都可以通過提供以美元計價的貸款來為自己做到這一點。這就是在貸款過程中打印所有基於信用的法定貨幣的方式。歐洲美元體系形成為一個全球銀行同業體系,並在 1971 年之前非正式地取代了布雷頓森林體系。

歐洲美元系統(THE EURODOLLAR SYSTEM)

歐洲美元是當前的金融系統,這系統由不受美聯儲或美國政府政策約束的離岸美元和美元債務組成。有事業心的銀行家通過在美國境外印刷美元解決了特里芬的困境。

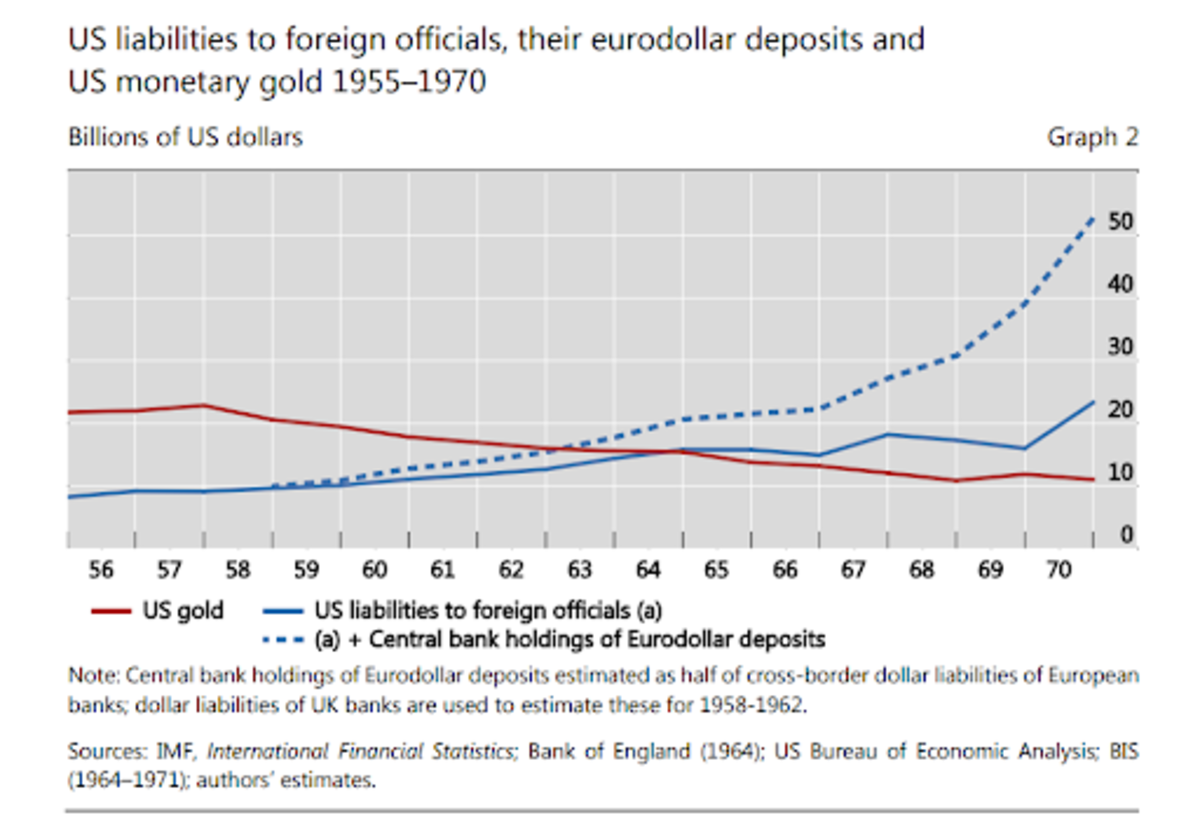

資料來源:BIS 第 684 號工作文件,“特里芬:困境還是神話?” 巴爾多和麥考利,2017

這些離岸(或影子)美元與實際美元進行一對一交易,因為它們是美元。在基於信用的法定貨幣的一個怪癖中,它印在以該貨幣計價的貸款中。商品支持的貨幣要么完全支持,要么沒有。某處的金庫中有一種商品的衡量標準,貨幣與支持的客觀比率顯示了貶值。但是以信用為基礎的法定貨幣並不能區分美國銀行創造的美元和新加坡銀行創造的美元。

歐洲美元系統起源於 1950 年代後期,隨著貿易逆差的對美元的永不滿足的需求而發展。到 1970 年,中央銀行持有的離岸歐洲美元供應量大於官方海外美元供應量(見上圖)。

這個新興的金融體系在早期完全被忽略了,因為它不適合經濟學家的模型。多年來,歐洲美元系統一直沒有得到研究,只有少數勇敢的經濟學家冒著職業生涯的風險去研究不符合現行模型的事物。到 2020 年,國際清算銀行 (BIS)估計將有 12.7 兆美元的可衡量美元計價債務在美國境外發起和持有。但這只是一小部分,因為它不考慮衍生品、監管鏈、貨幣互換(currency swaps)或其他影子產品,使有效總和高出許多倍。這就是為什麼它被稱為“影子銀行”的原因,我們不知道他們資產負債表的真實程度。

只要可以償還貸款,系統就會繼續運行。這意味著這些貸款必須具有生產性,並且產生的現金流量必須大於貸款的本金和利息。由於這種基於信用的歐洲美元系統中的貨幣不斷循環債務,因此信任和信用評級網絡中最小的干擾即可能導致金融危機。

歐洲美元和自由貿易補貼

如果歐洲美元的彈性是美元的右手,那麼對世界大部分市場的開放准入則是左手。國家免受地區戰爭的影響,其商品幾乎可以進入所有市場,這是歷史上的反常現象。在 19 世紀中葉之前,我們今天所知道的一體化市場並不存在,直到二戰,國際貿易都集中在殖民地財產網絡內的少數商品和貿易夥伴身上。二戰後引入聯合國、世貿組織和北約等國際機構的時代,是由美國買單的。美國以安全和貿易保護傘的形式提供補貼,使全球經濟實現了前所未有的增長。

許多人誤解了這種動態。他們將美國幾十年來在朝鮮和越南、然後是中美洲、伊拉克、利比亞和阿富汗的參與視為美帝國主義,而不是主要使安全保護傘中的其他國家受益。美國軍方正在擴大對這些特定行動領域的影響和控制,不是為了美國帝國,而是為了維持一個有利於其他國家的國際體系。Pax Americana 旨在避免像 1914 年賽拉耶佛(Sarajevo)或 1939 年波蘭(Poland )這樣的事件。

這不能為美國的暴行和不道德行為開脫,但重要的是要認識到美國不是主要的受益者。20世紀全球戰爭對誰的傷害最大?不是美國 事實上,二戰以來的時期,據說是美帝國的時代,美國經濟的空心化和美國的巨額貿易逆差是世界其他地區使用歐洲美元繁榮發展的標誌。

儲備貨幣作為沈重的負擔

美國是一個相對較新的世界。直到 1848 年美墨戰爭之後,它才到達大陸邊界。接下來是長達 20 年的內部政治重組和洲際基礎設施建設,最終在 1869 年完成了洲際鐵路。從那時起,美國又花了超過20年時間成為世界上最大的經濟體,早在 20 世紀的世界大戰之前。

事實上,到 1914 年,美國 GDP 是第二大經濟體的兩倍,約佔全球 GDP 的 20%。我給出這些數字是為了顯示美國在美聯儲之前和擁有全球儲備貨幣之前的立場。它已經佔據主導地位並擴大了領先優勢。

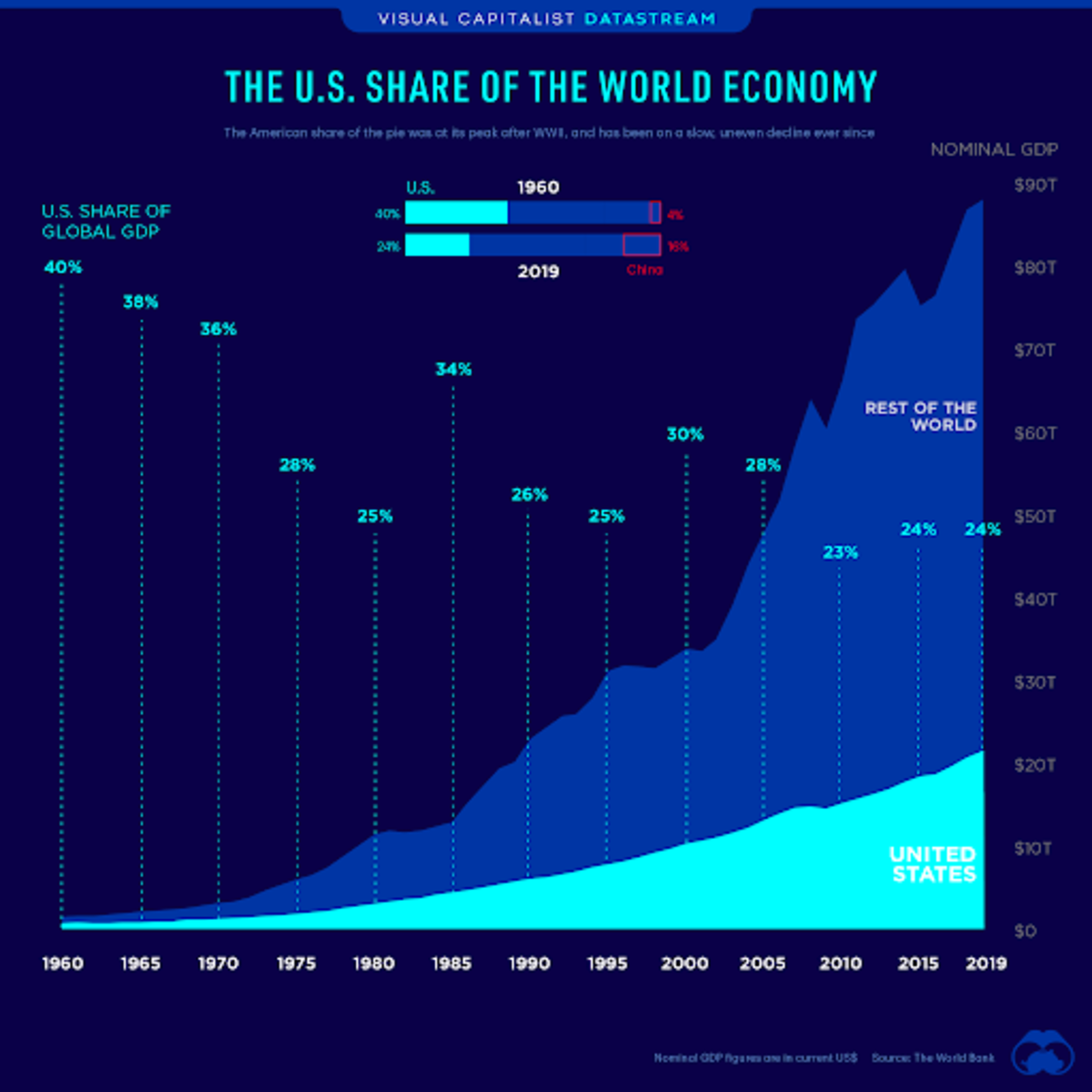

這種主導地位的原因並不是美元作為儲備貨幣。當來自世界各地的領導人在布雷頓森林會議上開會時,美國占全球 GDP 的 50%,佔世界經濟的一半,而且可能佔世界積累資本的更大比例。布雷頓森林體系沒有擴大美國的份額,而是導致它下降。

一個常見的反駁是,“二戰摧毀了歐洲經濟的大部分,所以這就是美國當時如此占主導地位的原因。” 這是真的,但這是地緣政治現實的一部分。歐洲容易發生戰爭,長期創造和積累資本比美國更難。

到 1960 年,在歐洲美元的早期,美元的儲備貨幣地位已經不成比例地使世界其他地區受益。美國占 GDP 的比重從 50% 下降到 40%。到 1980 年,也就是布雷頓森林體系之後的 35 年,美元作為儲備貨幣已將美國在全球 GDP 中的份額減少了一半,降至 25%,(自此之後)它從未恢復過。

資料來源:Visual Capitalist,“隨著時間的推移,美國在全球經濟中的份額”。該圖表顯示美國在全球經濟中的份額正在下降,而世界其他地區則不成比例地從美元的作用中受益。

地緣經濟學

美國的相對財富和權力有兩個主要原因,它們是地理和政治的,而不是由於美元。從地理上看,美國擁有豐富的自然資源,兩個重要海洋上匯集了世界上最好的天然港口,最大的連續和最高質量的農田,比世界其他地區加起來還要多的通航河流和非常便宜的邊界防守,這需要世界上最糟糕的政府才能搞砸。但是,在政治上,美國擁有世界上最強大的憲法傳統,而不是共產主義,權利法案以及一定程度的州和個人自治,這在很大程度上限制了政府的過度擴張和濫用。

當公正地看待美國相對於世界其他國家的地理和政治環境時,它是占主導地位的經濟體也就不足為奇了,注定會是這樣的。

相比之下,世界上仍有許多國家和地區在過去 50 年之前一直處於不發達狀態,儘管它們的文明歷史和對全球貿易的影響比美國長得多 歐洲美元的擴張使這些以前不經濟的世界角落突然經濟要發展。新技術肯定發揮了作用,但改變遊戲規則的是人為的廉價信貸、自由貿易秩序,在這種秩序中他們可以安全、公平地出售出口產品,以及針對鄰國的自由防禦。

美元的全球儲備地位是上述全球化秩序的關鍵部分。有人說,美軍是美元的最終後盾,這是有道理的。美元和軍隊在維護全球和平與貿易方面具有協同作用。在過去的幾十年裡,選擇美元的選擇與擺脫美國壓迫的帝國主義枷鎖毫無關係。另一種選擇是存在於全球化保護傘之外,這意味著經濟增長速度要低得多,區域戰爭和鄰國的壓迫更多。如果退出美國對全球化的補貼和歐洲美元,許多地區將再次變得不經濟,地區衝突的成本將直接由各國自己承擔。

債務的邊際收益產品(MARGINAL REVENUE PRODUCT OF DEBT)

在經濟學中,有邊際收益遞減的概念。應用於信貸,我們經常將其視為“債務的邊際收益產品”,換句話說,每增加一美元債務,我們能獲得多少增長?早期的債務是高產的,用於為項目提供最大的收益,而後期的債務則相對低效。

對於一個在整個歷史上都無法獲得廉價信貸和安全保障的第三世界國家來說,加入全球化經濟意味著有很多唾手可得的果實,比如公路、鐵路、電力和通訊等基礎設施,這些基礎設施取得了很好的初步成果生產力的提高。發達經濟體也有類似的路線,但所有國家現在都用盡了新債務的生產性用途。

隨著國家債務飽和,增長放緩甚至逆轉。量化寬鬆等金融工具已經嘗試過,但未能重振之前的增長率。你不能通過增加更多的債務來拯救一個負債累累的系統。全球信貸熱潮即將結束。最著名的例子是日本,但這種模式可以從不斷放緩的歐洲增長率和最近的中國看到。中國是最後一個撞上增長牆的巨大經濟體。

歐洲美元體系的終結不是一個自願的過程。它不能再增加生產性債務並支撐其自身的重量。不僅每一美元的新債務只能創造 0.25 美元左右的經濟增長,而且每個人都知道這一點。這種認識造成了一種猶豫不決的氣氛,抑制了信貸增長並危及經濟償還本金和利息的能力。即使採用零利率政策,該系統也極其脆弱。

向內轉向比特幣之路

說全球化不是一種自然狀態幾乎是異端邪說。畢竟,自由市場將傾向於促進貿易和分工,這應該是不言而喻的。的確如此,但現代全球化是世界歷史上最大補貼的結果,並將製造業和金融過程的相互聯繫帶到了荒謬的水平。隨著供應鏈在 2020 年直接失敗並且問題持續到 2021 年,這一點變得顯而易見。與所有補貼活動一樣,這是對資本的低效使用,導致投資不當和資源分配不當。

沒有全球儲備貨幣和保護全球化的負擔,美國將能夠將更多的財富留在國內,投入時間和精力讓自己的房子恢復正常。遠離全球化的轉變將產生深遠的影響,在邊緣經濟體和戰爭多發地區感受最為明顯。美國兩者都不是。

全球化結束的跡象無處不在。民粹主義的興起、貿易戰以及美國退出長達一代人的軍事努力,都說明了這一國際政治秩序的崩潰。

撤軍阿富汗只是美國主導的秩序即將結束的最明顯跡象。不管它是否以任何可以想像的方式都被搞砸了,但這只會讓它變得更加強大,就像全球化棺材上的釘子一樣。是的,結果是對美國聲譽的打擊,但這並不重要。從阿富汗撤軍改善了美國的財政狀況,特別是相對於與阿富汗接壤的國家而言,這些國家現在不得不在其邊界上與裝備精良的塔利班打交道。

回到美國在這次全球化大實驗之前享有的地位,對美國來說是一個巨大的利好。它是自給自足的,或者可以是自給自足的、安全的。如果加上北美其他地區,作為一個經濟集團,它可以輕鬆實現全球 40% 的產出和消費,而不會捲入歐亞大陸混亂的政治。

隨著美國擺脫美國主導的全球化,它也將擺脫全球儲備貨幣的不必要負擔。為什麼美國要保留一個受債務陷阱困擾的歐洲美元系統,將美國經濟的控制權拱手讓給國際金融市場?歐洲美元已經走到了自然的盡頭,必須被取代,這是一個國家安全問題。

隨著每個人都更加清楚歐洲美元的終結,政客和銀行家不會那麼大力捍衛儲備貨幣地位。這樣做不符合他們的最大利益,沒有什麼可挽救的。當前的美元體系是一個沉重的負擔,美國將自願放棄新版本的美元。

在美國歷史上,改變美元設計的情況並不少見。平均而言,它每幾十年發生一次。1834 年的鑄幣法案、1853 年的銀幣兌換、1863 年的國家銀行法案、1873 年的犯罪法案、1878 年的布蘭德-艾利森法案、1913 年的聯邦儲備法案、1933 年的黃金沒收、1944 年的布雷頓森林體系和1971 年的尼克森衝擊(Nixon Shock)。早就應該再次改革美元,也許最重要的是,美國有擺脫中央銀行的歷史。

比特幣背書將如何完成

https://twitter.com/ansellindner/status/1389273761606770694?s=21&t=oOrDkTqGM37gxgbk--dmYA

如何實現向比特幣背書的轉變?那就是百萬比特幣的問題。在過去的幾年裡,隨著比特幣的最終採用變得越來越有可能,我已經對此進行了一些思考。當然,預測確切的過程是高度推測性的,比特幣也將單獨使用或在閃電網絡中使用,但這是我目前的預測:

在這一點上,美國政府不太可能直接持有比特幣。更自然的路線是通過銀行,我們已經看到了朝著這個方向邁出的第一步。2021 年 7 月 29 日,美國第二古老的銀行道富銀行(State Street)成為最新一家向客戶提供比特幣相關服務的主要銀行。其他包括紐約梅隆銀行、摩根大通、花旗集團和高盛,它們現在正在為客戶提供比特幣相關服務。

隨著銀行持有更多比特幣並且比特幣價格繼續大幅上漲——部分得益於持有更多比特幣的銀行——比特幣將成為其資產負債表的很大一部分。這將迫使美國政府購買比特幣,或者只是對其進行監管並聽從持有比特幣的銀行。

除了銀行持有大量比特幣外,美國還必須使比特幣成為法定貨幣,並支持某種以銀行為中心的 Layer 2 的形成,像是聯邦側鏈。這個側鏈可能類似於 Blockstream 的 Liquid。

美元將是該側鏈中大約 100 個 satoshis 的面額。這將使銀行能夠根據聯邦政策將信貸擴大到最低程度,同時實現最大的透明度,從而解決對比特幣固定供應的普遍批評。(不解決固定供應,這不需要解決。但啟用某種形式的彈性。)

這一過程將導緻美聯儲的嚴重削弱,並讓美國回到一個被遺忘的時代,在那個時代,銀行而不是中央銀行占主導地位。隨著美國重新發現其民粹主義和非干預主義的過去,它還將根據過去重新定義其貨幣體系,這次是圍繞比特幣。

這是 Ansel Lindner 的客座帖子。所表達的意見完全是他們自己的,不一定反映 BTC Inc 或比特幣雜誌的意見。